本日(2017年12月1日)の日本経済新聞の一面は、『賃上げ中小 減税拡大 法人税増加分の22%』でした。11/16のブログでも取り上げましたが、本日の記事で内容が明らかになってきましたので、どのように改正される予定なのか、まとめてみました。

所得拡大促進税制は拡大の方向へ

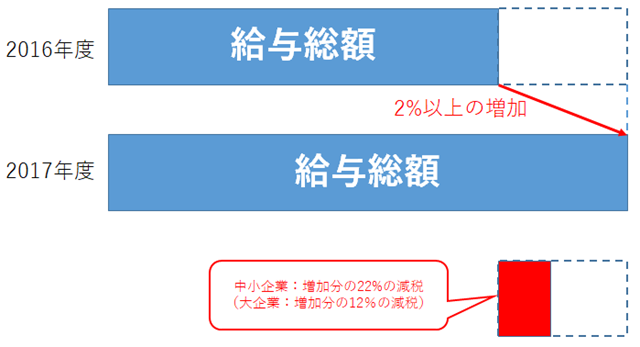

2%以上賃上げした中小企業は給与総額の増加分の22%を法人税額から減税(税額控除)

本日の日本経済新聞の記事によると、2%以上賃上げした中小企業には、給与総額の増加分の22%相当額の減税となるよう、所得拡大促進税制を拡充するとのこと。大企業でも給与総額の増加分の12%相当額の減税になるとのことです。

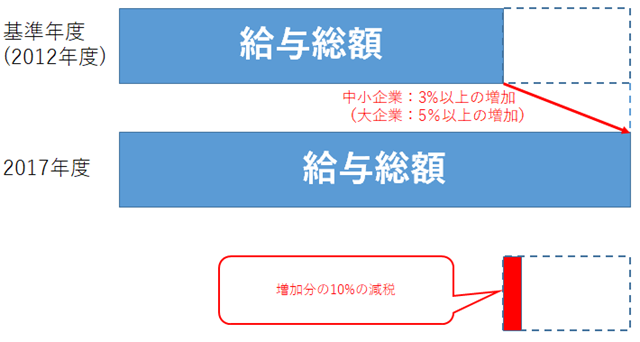

現行の所得拡大促進税制との比較

現行の所得拡大促進税制を簡記すると、下記の図の通りです。

※ 概観性重視のため、前年度給与総額を上回る、平均給与が前年を上回るなどの要件は図には入れていません。

つまり、違いは下記の通りとなります。

税額控除額の計算の基礎となる基準年度が2012年度から前年度に変更

税額控除の割合が10%から中小企業の場合22%、大企業の場合12%に変更

つまり、4~5年前と比較して賃金を上げてほしいというよりも、「前年よりも賃金を上げてほしい」という政府・与党の意向がくみ取れます。

また、特に中小企業に賃上げしてほしいとのことで、増加額の22%の税額控除ができるようにする方向性です。

※ 現行の所得拡大促進税制の概要は、下記の記事をご参照ください。

2%以上賃上げしても減税にならない場合も!

ただし、この恩恵、賃上げをするすべての企業に恩恵があるわけではありません。

法人税を払っていない赤字企業

そもそも、所得がマイナスの会社は法人税を払っていませんから、税額控除を受けることができません。

こちらはすでに政府・与党では想定の範囲内のようであり、2017年度予算案に中小企業向けの助成金の新設を盛り込む調整をしているとのことです。

法人税を払っているけどその支払いが少ない企業

黒字でも十分に減税枠の拡大の恩恵を受けられない企業が出てくる可能性があります。

現行では、基準年度と比較して増えた給与の10%相当額を法人税額から控除できますが、その控除額は法人税額の10%(中小企業の場合、20%)が限度となっています。

例えば、基準年度と比較して増えた給与が1,000万円だとすると、その10%相当額は100万円となります。そして、その税額控除を加味する前の法人税額が100万円だった場合には、その100万円の10%相当額である10万円(中小企業の場合20%相当額の20万円)しか控除を受けることが出来ません。

つまり、中小企業の減税の枠が22%に広かったとしても、法人税額の20%相当額までという限度額に引っかかってしまう場合には、その恩恵を十分に受けることはできないのです。

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

【編集後記】

開業してからというものの、営業を受けることも増えました。そして、期限を区切って、急いで申し込みをするようにせかされます。

「明日までに申し込んでお金を振り込んでください。」

「キャンペーンは今月までです。」

「次の誕生日を迎えると保険料が上がってしまうので今のうちです。」

もともと買いたいだなんて言ってないのに、急いで買わせようとします。営業文句のマインドコントロールが解けないうちに申し込ませたいのか(いい言い方をすれば「鉄は熱いうちに打て」ですね)、比較検討されたくないのか…。

せかされると買う気が失せていくのですけどね(そういう私が天邪鬼なだけなのでしょうか)。

【昨日の一日一新】

神田にあるお寿司の人気店「すし定」にてランチ。人気No.1のちらしの中盛り(980円)を注文。新鮮なお刺身が酢飯の上にたっぷりと乗っていて、美味しく、かつ、お得感いっぱいのランチでした。

------------------------------

※この記事は、投稿日現在の状況、法令に基づいて書いています。

また、ブログの内容等に関する質問は、受け付けておりませんのでご了承ください。

------------------------------