従業員3人以上の会社は、従業員の住民税を天引きし、代わりに納税する必要があります(特別徴収)。東京都では、平成29年度から特別徴収の徹底化を進めています。

手続きが面倒ということで特別徴収していない会社が少なくないようですが、実はこの特別徴収、会社側にとってもメリットがあります。

住民税の徴収の仕組み

従業員の給与から天引きして代わりに納付(特別徴収)

従業員個人の住民税は、会社がその従業員の給与から住民税を天引きし、代わりに納付します(これを特別徴収といいます)。

従業員個人の住民税は年末調整(確定申告をする場合には確定申告書)の情報をもとに地方自治体が税額を計算し、会社に通知します。

その通知に基づいて、会社は6月から翌年5月までに従業員個人の住民税を給与天引きし、納税します。

つまり、給与所得のみの従業員の場合、平成28年の給与を基準に住民税の計算が行われ、その税額を平成29年6月~平成30年5月に給与から天引きして会社が納付手続きを行うという流れになります。

(ご参考)

所得税は毎月の給与額から所得税が源泉徴収され、年末調整で本来納税すべき所得税額を算出して過不足を精算します。つまり、所得税は年末調整でその年に納税が終わる(年収2000万円以下の給与収入のみの従業員の場合)のに対し、住民税は1年遅れで税金を納付することになります。

個人事業主や特別徴収をしていない会社の従業員は自分で住民税を納付(普通徴収)

個人事業主や特別徴収をしていない会社の従業員の場合、給与からの住民税の天引きは行われませんので、地方自治体から送られてくる住民税の納税通知書に従って自分で納税します(これを普通徴収といいます)。

普通徴収の場合、平成28年の確定申告書に基づいて計算された住民税が個人事業主本人に通知され、納期限が平成29年6月末、8月末、10月末、平成30年1月末の4回に分けて納付することになります(平成29年6月末に一括納付することも可能)。

住民税の納付は普通徴収よりも特別徴収にすべき!

特別徴収のほうが支払いが後になる

先に述べました通り、普通徴収の場合には平成28年の所得に対応する住民税の納付を平成30年1月末までに納税しなければならないのに対して、特別徴収の場合には平成30年6月までに納税すればよいので、支払を先延ばしにすることが可能です。

今や低金利時代のため、お金の支払は後回しにしたほうがお得という感覚が薄れつつありますが、一応それでも若干の利息はつきます。

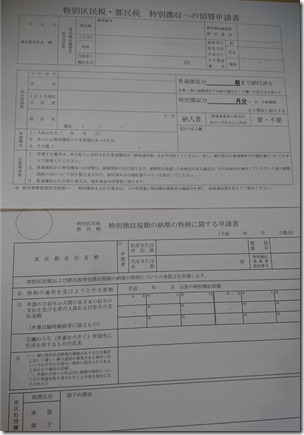

従業員数10人未満の場合、納期の特例で年2回の納付にすることができる

従業員数が10人未満の場合、源泉所得税と同様に、納期の特例で年2回の納付とすることが可能です。毎月の煩わしい納付が2回で済みますし、従業員の納付する住民税相当額を手元資金としてストックすることになるので若干の金利はつきます(低金利で残念なくらい少額ですが…)。

普通徴収の場合は住民税相当額の天引きは行いませんので、特別徴収&納期の特例で手元資金を充実させることが可能です。

ただし、下表のとおり、源泉所得税とは納期が異なりますので、ご注意ください。

| 納期の特例 | 期間 | 納期限※ |

| 源泉所得税 | 1月~6月 | 7月10日 |

| 7月~12月 | 翌年1月20日 | |

| 住民税 | 6月~11月 | 12月10日 |

| 12月~5月 | 6月10日 |

※ 納期限が土日祝日の場合、その翌日が納期限

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

【編集後記】

昨日は、SNSの経営への活用方法に関するセミナーに参加。SNSの検索回数は、ブログ>Twitter>Facebook>Instagramの順とのことです。ブログを始めて正解だったかも!?と少し励みになりました。

【昨日の一日一新】

BIZ新宿

------------------------------

※この記事は、投稿日現在の状況、法令に基づいて書いています。

また、ブログの内容等に関する質問は、受け付けておりませんのでご了承ください。

------------------------------